华泰期货宏观大类日报20220701:国内经济持续改善关注欧盟6月CPI初值

策略摘要

商品期货:贵金属、内需型工业品(化工、黑色建材等)逢低做多;原油及其成本相关链条、有色金属、农产品中性;

股指期货:谨慎偏多。

核心观点

■市场分析

周四,欧佩克+维持原定的8月增产计划,下一次会议将于8月3日举行。国内方面,中国6月制造业PMI继续改善,但分项上生产回升快于需求,在手订单也有所回落,整体来看经济持续改善,但对商品价格支撑有限。短期内欧美的6月CPI数据将是决定央行紧缩步伐的重要因素,因此7月1日的欧盟6月CPI初值需要重点关注。

近期国内经济预期持续好转。一方面是政府稳增长决心凸显,4月29日政治局会议释放积极信号;5月25日总理在全国电视电话会议上凸显当下稳增长的决心,随后不少地方政府纷纷跟进出台稳增长政策。另一方面,经济筑底也得到经济数据的验证。5月制造业PMI、信贷、出口等经济数据均录得环比改善,验证经济筑底。高频数据也有小幅改善。中观的5月国内挖掘机销量同比下滑幅度有所收敛。微观层面,公路货运流量景气指数、货运枢纽吞吐量景气指数小幅回升,显示国内供应链和物流的阻滞情况有所改善,并且基建6月专项债大幅放量。统计局公布的30城地产成交数据也有企稳改善。综合来看,目前基建发力明显,地产仍维持低位筑底。国内经济预期改善、货币边际宽松给予A股较强支撑,尤其是全球股指调整的背景下,A股走出独立行情。内需型工业品(化工、黑色建材等)还是需要回归到国内需求的边际改善情况,以及关注未来的限产预期。

商品分板块来看,尽管境外经济确实出现了见顶回落的迹象,但一方面是需求快速下跌的风险并不大,另一方面供给端还存在很多的限制。上周美国政府加强了应对通胀政策,包括暂停汽油税、取消琼斯法案,限制美国成品油出口,游说OPEC+增产等,但后续能否落实仍存疑,叠加美国出行需求高峰将至,对原油及其成本相关链条仍维持高位震荡的判断;有色商品方面,尽管需求端预期存在下调,但目前欧盟面临较高的天然气短缺风险,德国6月23日启动三阶段天然气应急计划的第二阶段,要求天然气应优先用于储备而不是发电,后续减产概率持续增大;农产品受到原油价格调整以及宏观因素拖累下,短期维持中性,但长期基于供应瓶颈、成本传导的看涨逻辑仍未改变;考虑到海外滞胀格局延续以及未来潜在的衰退风险、地缘冲突风险延续、全球贵金属ETF持仓仍处历史高位,我们仍旧维持贵金属逢低做多的观点。

■风险

地缘政治风险;全球疫情风险;中美关系恶化;台海局势;乌俄局势。

-

上一篇

再看交易时间规则等问题:

国际期货多数是24小时交易,不容易被操纵,合约更多样化些,好多品种没有涨跌停板,风险跟大些,而且是美元交易,换汇相对难点,每个人只有5万美元的额度,出入金不便捷(大概需要T+2的时间到账左右)。国际盘期货盘子大全球参与交易的,没有庄家等问题出现,实现透明交易!只要有电脑即可交易开户等。

国内期货相对来说交易便捷,有涨跌停板,风险相对好控制些,资金出入方便。国内期货有庄家操控,国内投资者还是小机构拉动的很多。

国际期货交易量巨大,信息透明,偶尔有大基金做庄外,比较而言交易基本是公平的,而且政策稳定,不存在国内交易所经常调整手续费、变更交易规则的问题。

国内期货和国际期货区别是什么?如何开户?

国际期货:是指所建立在中国大陆以外的期货交易,以美国,英国,新加坡等交易所内的产品为常见交易期货合约。有些期货合约品种会对国内期货价格变动产生影响,所以国内投资

-

下一篇

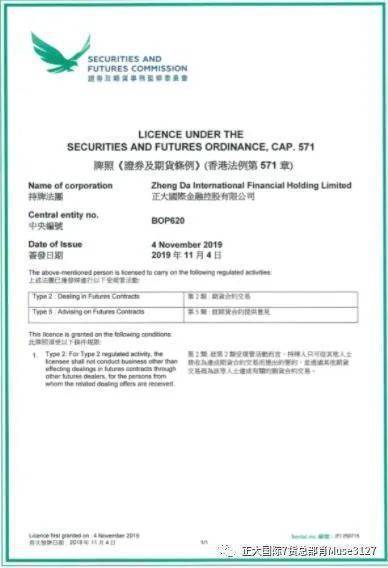

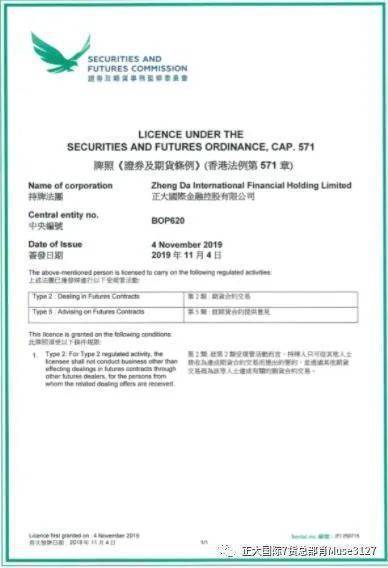

国际期货:国际期货的资金安全吗?可以放心吗?

原标题:国际期货:国际期货的资金安全吗?可以放心吗?国际期货进入中国市场还没有多久,很多人都不太清楚国际期货是什么,我这里简单说一下国际期货定义国际期货,指的就

相关文章

- 电解液关键材料紧缺,价格飞涨!厂商蹲点抢购,产能缺口或持续到明年(电解液技术说明书)

- 精选大乐透专家: 东风破&菲姐预测中1等可揽1228万(专家大乐透预测汇总)

- 公告精选丨小鹏汽车预计一季度总收入同比减少43.7%—46.3%;蓝色光标提示股价异动风险:公司目前尚未正式接入GPT-4(小鹏汽车产值)

- ♦股价预测记录及k线对比图(2022年8月26日至28日)

- 20220513股市分析和20220516股市预测怎么样?(中国股票官网下载)

- 20210525股市分析和20210526股市预测怎么样?(股市预测最新)

- 亚光科技(300123.SZ):控股子公司成都亚光收到行政处罚决定书(成都亚光集团是国企吗)

- 股票涨跌图用音乐表达?上海这场展览展示VR黑科技(股票涨跌示意图)

- Gartner分析师高挺:战略科技趋势如何“加持”组织生存(garten of banban)

- 技巧分享:如何判断股票上涨趋势的介入点,以及庄家出货的了解点?(如何判断股票处于上升期还是跌落期)