“A+H”光环加身,弘业期货换道上市能否纾解“中年危机”?(ahc是什么品牌)

从客户不断流失,增收不增利等种种情况看来,即便是内控合规问题已经得到妥善解决,弘业期货的复苏之路依旧任重而道远。

出品 | 商业大咖研究院

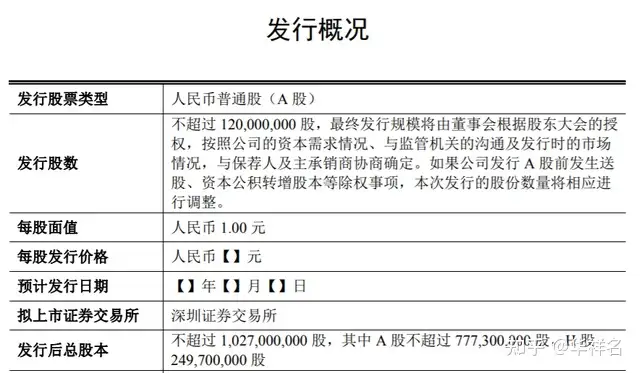

6月29日晚间,弘业期货发布公告称,公司已就A股发行向中国证监会提交包括A股招股说明书在内的申请材料,中国证监会已于6月28日受理该申请。

公开资料显示,弘业期货成立于1995年,注册资本907亿元人民币。2015年12月,弘业期货在港交所上市,这已经是这家老牌期货公司第二次冲刺A股IPO了。

2018年,弘业期货曾陷“萝卜章”案,这也是当年IPO中途废止的主要原因。本次重启“回A”计划,主要在于去年弘业期货业绩大涨,上市的底气更足了。

2020年,弘业期货实现营业收入人民币15.61亿元,同比增长141.98%;实现净利润人民币0.66亿元,同比增长211.80%。①

连续9年利润总额位居江苏省同行第一、全国前列,2002年利润位居全国同行第二;2003年总资产收益率位居全国同行第一……加之2020年业绩的大幅增长,弘业期货纵有如此傲然的基本面,却无法阻止其在港股市场深陷泥潭。

如今,港股弘业期货的总市值不过8亿元,“换道”A股上市,是否能够帮助这家坐拥于江苏南京的老牌期货豪门挽回一丝颜面?

01

2020年全年,弘业期货代理成交额同比增长8843%;日均客户权益同比增长474%;期末客户权益同比增长6122%。②

结合弘业期货营收和净利润的增长幅度,这样一份靓丽的成绩单似乎已经“足以”向投资者交差了。

但事实上,弘业期货赚得盆满钵满的背后,也要看到整个行业高景气度的“加成”。

2020年以来,我国期货市场整体发展较快,全年成交量创历史新高、成交额为历史次高,累计成交量为61.52亿手,累计成交额为437.52万亿元,同比分别增长55.29%和50.56%。③

在整个行业跨越式发展的基本面下,弘业期货的业绩增长成色究竟如何,还要结合过去几年的基数来判断。

2019年,弘业期货实现营业收入6.45亿元人民币,同比增长5%,实现净利润利润0.21亿元,同比减少74%。④

再往前来看,2018年,弘业期货实现营业收入6.16亿元,同比增长17.78%;净利润0.81亿元,同比减少12.8%。

结合近三年的业绩来看,弘业期货的高增长就很明显地挤出了“水分”——毕竟,2019年在营收变动不大的状况下,弘业期货的净利润发生了大幅滑坡,再往前的2018年,净利润也出现了下滑的情况。

弘业期货2019年的业绩为何会突然暴跌?原因其实也很容易猜到。

招股说明书显示,2013年6月13日,弘业期货以6000万元的对价收购了华证期货拥有的与期货业务相关的资产。这笔收购完成后,形成商誉5316.73万元。⑤

收购当年,弘业期货仅仅计了980万元的商誉。直到2019年,弘业期货才计提了剩余的4332.20万元的商誉资产。

由此可见,商誉减值较大程度地影响了弘业期货2019年的净利润,但换个角度来看,也可以视之为一次精心谋划的“财务洗澡”行为。

弘业期货2020年净利润的暴增,也只是因为2019年大额计提商誉,把业绩基数做得太“低”的缘故。

倘若与2018年的0.81亿元净利润比起来,弘业期货2020年的业绩,实际上是在倒退的。

那么,弘业期货为何选择在2019年一次性计提完剩余商誉?与此次冲击IPO的时间节点有无某种特殊的关联?是否存在为了上市“扮靓”业绩的可能性?

02

常年“增收不增利”,才是弘业期货经营状况的真实写照。

数据显示,2020年弘业期货的主营利润率仅有6.39%,不及2019年的7.31%,倘若与2018年的16.18%相比,下滑幅度更为剧烈。

2020年,弘业期货的实际净利率仅为4.24%,与上年相比仅微增0.95个百分点。而这一数据在过去几年,均维持在25%以上。⑥

可见,虽然2020年的营收增速勉强跑赢了大盘,但公司仍然处于“赔本赚吆喝”的状态,没有找到解决盈利难题的办法。

那么,弘业期货难以实现盈利的真正原因在哪里?

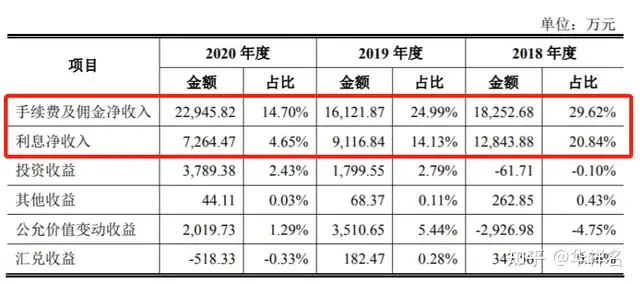

拆解弘业期货的营收构成来看,近三年,弘业期货的手续费及佣金净收入占比不断下滑,2018年占比29.62%,到了2020年,这一比例已经降为14.70%。

作为期货公司的重要经济来源之一,利息净收入的总量和所占比例也在大幅下滑,也是近年来拖累其净利润的主要原因。

数据显示,2019 年度,弘业期货的利息净收入比2018 年度减少 3,727.04 万元,下降 29.02%。而到了2020 年,弘业期货的利息净收入进一步减少了1,852.38万元,下降 20.32%。

这当中,客户资金存款利息收入这一项就从2018年的9149.72万元锐减至2020年的5851.28万元,下降幅度高达36%。

弘业期货对此做出解释,公司的利息净收入主要来源客户保证金存款和自有资金存款形成的利息。报告期内,受客户权益规模和市场利率情况波动影响,公司实现的利息净收入呈下滑趋势。

明眼人都能看得出来,手续费及佣金净收入、利息净收入不断下滑,在总营收中的比例不断降低,对于弘业期货的主业而言绝非是一个好的信号——这意味着在2020年这个期货业“大年”,公司反而是遇到了沉淀客户的难题,究竟是产品的体验不够好?还是公司的市场策略有问题?

再来看公司对手续费及佣金净收入构成和变动的介绍。

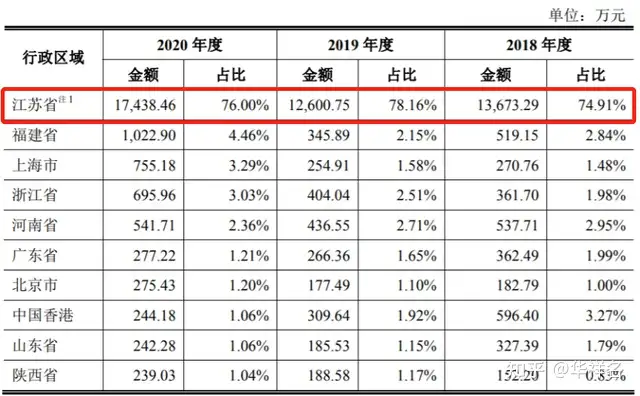

显而易见的是,江苏省是公司手续费及佣金净收入的主要来源地,来自江苏省的客户以76%的贡献度居于榜首。

然而根据招股说明书的介绍“公司共有45家分支机构,其中20家位于江苏省,公司业务基础扎实,客户基础良好”令人纳闷的是,从实际情况看起来,弘业期货设在江苏省外的网点对公司主业的支撑作用不大,25家省外分支机构,合计只贡献了24%的手续费及佣金净收入。

虽然期货行业属于证券投资中的“新兴”行业,区域性品牌向全国性品牌转变往往不是一蹴而就的事情,在开发新市场时,通常会面临着激烈的竞争压力。但对于弘业期货这样一家发展历史悠久,又享有港股市场融资便利的老牌期货公司而言,这样一份“全国化”成绩单显然是苍白无力的。

除了主营业务的发展陷入停滞之外,弘业期货的其他业务也表现不佳。2020年,公允价值变动损益为2020万元,同比减少1491万元,下降42.47%。主要原因系2020年,弘业期货持有的交易性股票、理财产品、资产管理计划及信托计划、上市债券等金融资产的价值发生大幅减值所致。

可见,弘业期货除了经营模式单一,客户持续流失之外,在投资理财方面的能力也让人“不敢恭维”。

对于重启IPO的弘业期货来说,内控问题一直是公司发展过程中的“弱项”之一,2018年发生的“萝卜章”合同诈骗案,曾经差点就让弘业期货的上市之梦化为泡影,如今,弘业期货在整改之后重新杀回A股资本市场,是否真的已经做好了万全的准备?

从全国化拓展不力,客户不断流失,增收不增利等种种情况看来,即便是内控合规问题已经得到妥善解决,弘业期货的复苏之路依旧任重而道远。

注:

①和讯网,《弘业期货2020年净利0.66亿 同比增长211.80%》,2021年3月29日

②界面财经,《IPO又有新进展!弘业期货借行业东风去年净利大增 “二进宫”能否圆梦A股?》,2021年06月30日

③第一财经,《期货2020:成交创历史新高,黄金、原油各书“史诗”》,2021年1月4日

④GPLP犀牛财经,《弘业期货年报增收不增利 2019年净利润下降74.07%至0.21亿元》,2020年7月5日

⑤和讯网,《洞察|弘业期货2019年净利润同比下滑74% 巨额商誉减值或是“元凶”?》,2020年4月22日

⑥说道财经,《弘业期货重启A股IPO:盈利水平历史低点,内控问题成绊脚石》2021年7月2日

相关文章

- 3月16日新股分析和复盘(大起大落的播恩集团)(播恩集团什么时候上市)

- 信达证券:多事件催化半导体回升预期 国产化仍为发展主旋律(信达半导体科技待遇)

- 茂莱光学鸣锣上市,多业务开拓并举,助力龙头攻坚先行地(茂莱光学股份有限公司累不累)

- 南京茂莱光学科技股份有限公司首次公开发行股票并在科创板上市发行公告(南京茂莱光学累不累)

- 南京茂莱光学科技股份有限公司 首次公开发行股票并在科创板上市 网上发行申购情况及中签率公告(南京茂莱光学2020年会)

- 精密光学“隐形冠军”将科创板上市,茂莱光学技术驱动成长特点显著(茂莱光学公司有女的吗)

- 3月9日主力抢筹日记:茂莱光学上市首日大涨185%,主力净买入8.45亿元(茂莱光学工资待遇咋样)

- 上市捷报丨沙利文祝贺南京茂莱光学科技股份有限公司成功登陆科创板(688502.SH)(茂莱(南京)仪器有限公司电话)

- 「新股前瞻」茂莱光学:毛利率远超行业均值,上市大涨200%背后估值是否公允?(茂莱光学科技股份有限公司)

- 沙弥新股申购解析:茂莱光学(2023-017)(茂莱仪器怎么样)

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~