高收入家庭理财收益率更高,他们是怎么投资的?(当家庭投资理财收入能够完全覆盖)

中新经纬11月30日电 (邓芷若)近日,西南财经大学中国家庭金融调查与研究中心与蚂蚁集团研究院联合发布了《疫情下中国家庭的财富变动趋势(2022-Q3)——中国家庭财富指数调研报告》(下称报告)。

报告指出,2022年第三季度,在各组家庭里,仅有高收入家庭理财投资是赚钱的,其他组家庭都在亏损。

高收入家庭理财平均收益率最高

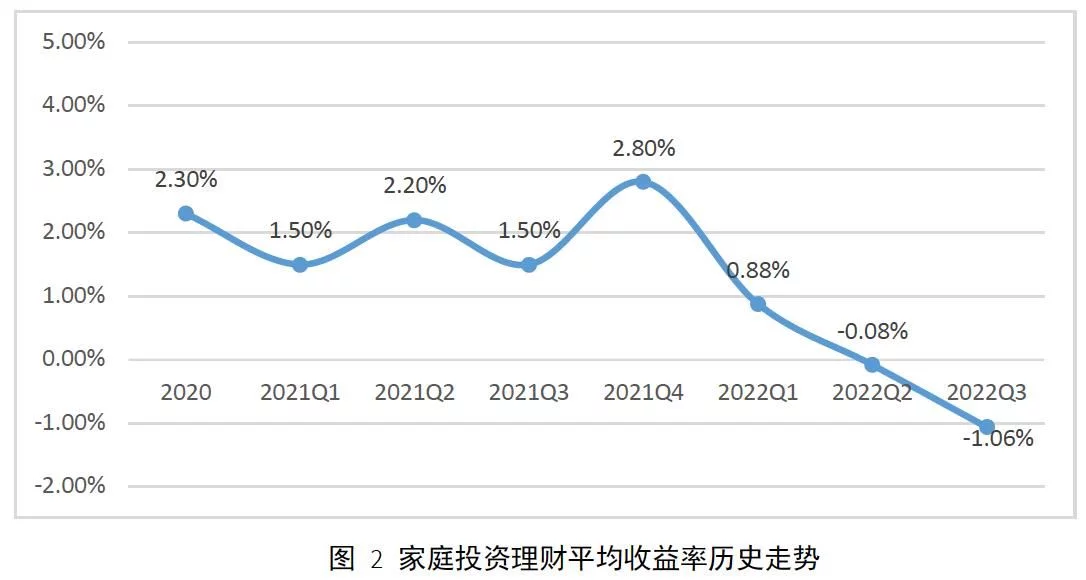

从收益率来看,2022年前三季度,家庭投资理财收益率较前两季度继续下降,为-1.06%,收益率为负的家庭增加,收益为正的家庭则在减少。

图源:《报告》

不过,第三季度不同学历群体的投资收益率差距缩小,《报告》指出,这主要是市场整体震荡下跌所导致。比如,第三季度,本科和研究生及以上学历家庭的投资理财收益率首次相同,均为-1.1%,而第二季度研究生及以上学历家庭的投资理财收益率为1.5%,高出本科学历家庭1.6个百分点。

《报告》将年收入30万元以上的家庭定义为高收入家庭,年收入10万-30万元的家庭定义为中收入家庭,年收入10万元以下的家庭定义为低收入家庭。分收入来看,仅年收入在30万以上的高收入家庭在第三季度投资赚钱了,中低收入家庭都是亏损。值得注意的是,自2021年以来,高收入家庭理财的平均收益率一直在所有组家庭里最高。

年收入5万以下家庭投资理财收益从2022年第二季度的-5.5%略微上升至第三季度的-3.9%;年收入5-10万的家庭的从第二季度的-0.5%下降至第三季度的-1.7%;年收入10-30万家庭从第二季度的1.2%下降至第三季度的-1.1%;而年收入30万以上的家庭从第二季度的3.3%下降至第三季度的1%。

为什么高收入家庭的理财收益率能比其他收入家庭的高,并且保持为正呢?或许从他们财富管理机构的选择以及投资策略偏好能看出端倪。

高收入家庭机构选择更丰富

更喜欢自主研究

由于2022年第三季度受到乌克兰危机升级、美国加息、欧洲通胀危机等多重因素影响,家庭风险意识较高,避险意愿加强,更青睐保险年金产品以及抗通胀的贵金属资产。

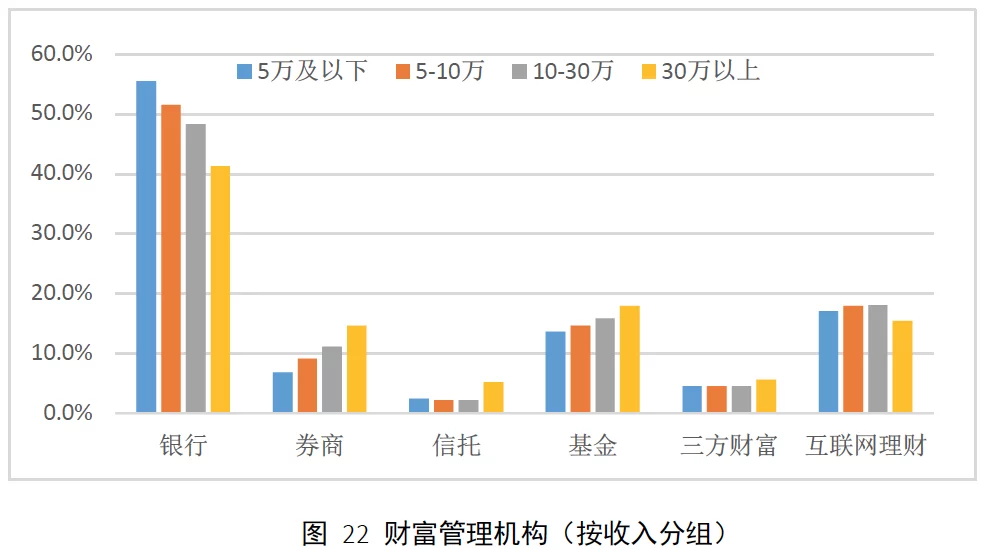

根据报告,总体来看,投资者理财时最爱把钱投向银行。不过相对来说,高收入家庭更不喜欢把钱放入银行,他们的选择更加丰富。

从收入分组看,不同收入群体选择银行的比重均最高,其次是互联网理财、基金和券商,最后是三方财富公司和信托。

具体来说,年收入5万及以下的家庭选择银行的比重最高,为55.5%;年收入30万以上的家庭选择银行的比重最低,为41.3%;选择基金和券商的比重随着家庭收入的增加而增加。此外,高收入家庭相对更青睐信托和三方财富公司,中低收入家庭则相对更倾向低门槛准入的互联网理财机构。

图源:《报告》

高收入家庭在决策时对风险的看重程度明显低于其它收入的家庭。他们是更为综合地考虑投资的风险级别、潜在收益率及与现有资产配置的相关性。《报告》还显示,家庭收入越高,对潜在收益率的关注度越高,也更关注与现有资产配置的相关性以及流动性。

那么高收入家庭是怎么作出投资决策的呢?他们依靠的是自己还是别人?

《报告》显示,收入越高的群体越倾向于自主研究,这也侧面表明高收入群体的自身投资理财知识和经验更为丰富。年收入30万以上家庭通过自主研究做投资决策的占比接近45%,比年收入5万以下家庭的这一占比高了接近15个百分点。

此外,相比其他投资者,年收入5万及以下投资者听“相关专业机构”建议的最少,选择占比为25.7%,低于中高收入家庭的35%。同时,年收入10万以下家庭听“亲朋好友”建议的更多,占比为8%左右,可见中低收入群体,尤其是低收入群体因其自身投资知识储备不足等原因,较难做到自主决策,在寻求他人建议时可能存在对“相关专业机构”信任度不足的问题。

(更多报道线索,请联系本文作者邓芷若:dengzhiruo@chinanews.com.cn) (中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

中新经纬版权所有,未经书面授权,任何公司及个人不得转载、摘编或以其它方式使用。

责任编辑:罗琨

相关文章

- 3月16日新股分析和复盘(大起大落的播恩集团)(播恩集团什么时候上市)

- 信达证券:多事件催化半导体回升预期 国产化仍为发展主旋律(信达半导体科技待遇)

- 茂莱光学鸣锣上市,多业务开拓并举,助力龙头攻坚先行地(茂莱光学股份有限公司累不累)

- 南京茂莱光学科技股份有限公司首次公开发行股票并在科创板上市发行公告(南京茂莱光学累不累)

- 南京茂莱光学科技股份有限公司 首次公开发行股票并在科创板上市 网上发行申购情况及中签率公告(南京茂莱光学2020年会)

- 精密光学“隐形冠军”将科创板上市,茂莱光学技术驱动成长特点显著(茂莱光学公司有女的吗)

- 3月9日主力抢筹日记:茂莱光学上市首日大涨185%,主力净买入8.45亿元(茂莱光学工资待遇咋样)

- 上市捷报丨沙利文祝贺南京茂莱光学科技股份有限公司成功登陆科创板(688502.SH)(茂莱(南京)仪器有限公司电话)

- 「新股前瞻」茂莱光学:毛利率远超行业均值,上市大涨200%背后估值是否公允?(茂莱光学科技股份有限公司)

- 沙弥新股申购解析:茂莱光学(2023-017)(茂莱仪器怎么样)

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~