10名员工有6名研发,富途为何如此重视研发投入?(22名员工)

联想和华为,都是世界500强公司,但二者的发展路径却有很大不同。华为重视对研发的重金投入,近11年(包括2019年计划投入的1200亿)华为研发总投入超过6000亿!相当于海南和西藏两省2018年GDP总和。

而联想对研发的投入却不够重视,持续赚钱能力稍弱,甚至有些年份还亏损。相比之下,华为的发展路径也越来越受到追随:大力研发,通过好产品获益,继而投入更多的研发,赚取更多利润,形成良性循环。根据近一财年数据,华为的研发投入是联想的11.4倍,而净利润则是联想的14.1倍。

联想&华为研发投入对比

近日,$腾讯控股(00700.HK)$战略投资的纳斯达克上市公司$富途控股(FHL.US)$发布二季度财报,其研发占营收比例高达24.6%,超过华为,是联想的10倍。尽管富途和华为业务完全不一样,但其发展的逻辑却十分类似:通过大力投入研发,以好的产品去赢得客户的信任。

研发大力投入:背后是造血能力,是75%的毛利率

而研发能否持续投入,主要取决于是否盈利。

8月26日,富途发布了二季报:营收增长39.6%至2.599亿港币,调整后净利润 (Non-GAAP)则大增121.7%至5920万港币,净利润率为22.7%。

值得注意的是,二季度,富途的毛利润创历史新高至1.961亿港币,而毛利率也持续提升至75.4%(2018年同期为67.6%)。

2017Q3-2019Q2毛利润及增速:

富途毛利润变化

毛利的持续提升,这是作为一家互联网券商的优势,每多服务一个用户的边际成本接近零,随着用户规模的扩大变现能力将越强。不像制造业,要生产销售更多的产品,只能建立更多的厂房,产生大量的开支。

对于互联网公司至关重要的用户数,富途二季度用户数大幅增长:开户客户数Q2大增64.7%至61.45万,有资产客户数Q2增长50.5%至16.47万,总用户数增长至610万,还处于高速发展的阶段。

富途的底气:10名员工中,有6名是研发人员

作为一家赴美上市的中国互联网券商,富途的底气主要来自研发。

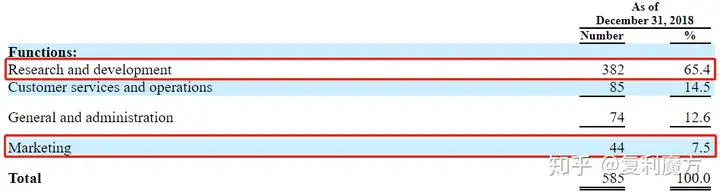

从此前的招股书来看,截至2018年底,富途共有585名员工,而研发人员多达382名,占比高达65.4%。可以说,就算在全球范围内的上市公司,也难找到研发人员占比这么高的公司。

来源:招股书

从这里可以看出,富途的打法和传统券商非常不一样,传统券商有大量的客户经理,比如国内最大的券商$中信证券(06030.HK)$,截止2018年底有15842名员工,但经纪业务员工就有8978名,占比高达56.6%,而富途同期只有44名市场营销人员,仅占比7.5%。

同时,富途的研发占比也远远高于其他互联网券商,而客户经理同样更少。

截止2018年底,$东方财富(300059.SZ)$有762名客户经理,已超过同期富途的总员工数。

而在研发投入占比方面,富途遥遥领先:数据显示,富途Q2营收约是东方财富的五分之一,但研发投入是东方财富的82%,研发占比是东方财富的3.8倍:

Q2研发投入对比(人民币)

换句话说,富途这么大的研发投入,提高了产品体验,形成了口碑,不需要大量的客户经理进行「拉活」。就好比华为凭借世界领先的通信产品,有口碑之后,客户自然「姜太公钓鱼愿者上钩」。

高研发带来高粘性:客户留存率高达98%、人均年交易198次

科技是第一生产力,凭借着大力的研发投入,富途的用户有很高的粘性。

看两个数据,第一个是客户留存率,二季度富途付费用户的留存率高达98.1%,创2018年以来的新高。

第二个是付费用户的年均交易次数,根据招股书,2018年,年均交易次数高达198次(日均交易0.8次),人均交易金额高达750万港币。

用户交易股票

高粘性的一方面,是研发的大力投入,提供良好的交易体验。富途拥有全链条自主研发能力,从前端交易软件、到中台客户管理和后台结算系统等,覆盖账户管理、订单管理、结算交收、客户服务等券商交易的核心功能。

行情,也是富途最核心的竞争力之一,有领先于全市场的技术实力。今年6月,富途成为国内首家提供美股期权毫秒级深度报价(Market Depth)的互联网券商,行情数据300毫秒刷新,是国内行业平均速度4000毫秒的13倍。这是什么差距呢?通俗地讲,就是一辆开100公里每小时的汽车,和一个行人对比。

此外,在2017年1月,全球首家推出全民免费美股LV1行情。2016年10月,富途全球首家推出全民免费港股LV2行情。目前,富途已经上线了港美股打新等诸多重磅功能和产品,国内小白可以轻松参与港美股交易与打新。在此之前,国内散户几乎错过最好的互联网红利时期,比如最知名的互联网公司阿里、腾讯、亚马逊、Facebook、奈飞等都在港美股上市,如今因为互联网券商的出现,散户和这些巨头的距离被大大缩短。

高粘性的另一方面,是富途提供完整的资讯、社交等辅助功能。交易只是用户服务的最后一步,而促成交易之前的决策才是更加关键的环节,其中最重要的就是提供完整的信息服务。

因此,专业的资讯和丰富的社区内容必不可少。对于资讯而言,需要专业的团队进行运营,在海量的信息中,为用户挑选最有价值的资讯;而对于社区(包括聊天室、直播等多种形式)而言,最重要的就是用户社交,有社交才会有粘性。在富途的平台上,600多万用户所制造的信息和观点,比任何一个意见领袖都有价值。

除了资讯和社交等,目前富途还在向用户提供更多专业的视角,比如现在有专业股票研究团队,输出研报、股票评级等观点,目前在各大平台比如Wind、东方财富chioce、慧博等可以查询到。

富途:是券商,也是一家综合财富管理公司

从富途收入结构来看,富途是一家券商,主要收入来源是经纪业务和融资融券的利息。

目前,toB业务收入占比还不到10%,但其未来发展空间大。在toB业务方面,富途已为小米、美团、华兴资本、同程艺龙、新氧等提供IPO分销服务,并获得瑞幸咖啡独家打新份额。同时,也是腾讯、同程艺龙、蘑菇街、知乎等公司的ESOP服务供应商。

在toC业务方面,除了现有的经纪业务,今年5月富途向香港客户推出第一个货币基金产品:现金宝(类似于余额宝)。从这个标志性的时刻起,富途则开始转型成为一个综合型的财富管理公司。

同时,富途三季度也将陆续推出债券、股票基金产品。按照目前的发展路径,未来富途还会拓展财富管理的产品品类。

至此,富途的发展路径也比较清晰,第一步:做港美股圈的东方财富。第二步:追赶$宏达理财(AMTD.US)$、$嘉信理财(SCHW.US)$等巨头。

单从东方财富的角度看,其上半年营收近20亿人民币,证券业务营收为13.2亿,金融电子商务业务营收虽然只有5.6亿(天天基金网等),但毛利率却高达惊人91.5%,因此对于互联网券商来说,往着财富管理的方向走是明智的。

对比国内外的综合财富管理公司,单单从市值的角度看,便可以知道富途的发展潜力:

综合财富管理公司

研发高投入:是用技术投资未来

研发的重金投入,是使得所有互联网公司年轻而又充满活力的前提。

从2012年富途证券在香港注册成立,到2019年富途控股在美上市,用了7年;

从2013年交易额累计破100亿港币,到2018年累计交易金额突破10000亿港币,从100亿到1万亿,只用了4年半。

在海外投资市场中,在中国14亿的巨大人口红利中,故事有得讲,怎么讲?用研发投入去讲,讲出最好的用户体验、讲出核心竞争力。

相关文章

- 3月16日新股分析和复盘(大起大落的播恩集团)(播恩集团什么时候上市)

- 信达证券:多事件催化半导体回升预期 国产化仍为发展主旋律(信达半导体科技待遇)

- 茂莱光学鸣锣上市,多业务开拓并举,助力龙头攻坚先行地(茂莱光学股份有限公司累不累)

- 南京茂莱光学科技股份有限公司首次公开发行股票并在科创板上市发行公告(南京茂莱光学累不累)

- 南京茂莱光学科技股份有限公司 首次公开发行股票并在科创板上市 网上发行申购情况及中签率公告(南京茂莱光学2020年会)

- 精密光学“隐形冠军”将科创板上市,茂莱光学技术驱动成长特点显著(茂莱光学公司有女的吗)

- 3月9日主力抢筹日记:茂莱光学上市首日大涨185%,主力净买入8.45亿元(茂莱光学工资待遇咋样)

- 上市捷报丨沙利文祝贺南京茂莱光学科技股份有限公司成功登陆科创板(688502.SH)(茂莱(南京)仪器有限公司电话)

- 「新股前瞻」茂莱光学:毛利率远超行业均值,上市大涨200%背后估值是否公允?(茂莱光学科技股份有限公司)

- 沙弥新股申购解析:茂莱光学(2023-017)(茂莱仪器怎么样)

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~